郭梓文|惊爆!又一家房企暴雷

最近房地产界的好消息好像不断,暖风频吹,先是传闻国企注资民企,接着承债式并购贷款不再计入“三条红线”,20日上午又宣布5年期LPR21个月来首次下调。

在这一套组合拳下,市场的预期能否改变,房地产市场、房地产企业是不是会逐步活过来?还是一个未知答案。

宣布违约

1月19日晚间,一则消息搅动了房地产界和资本市场。

中国奥园发出一则出乎市场和投资者的意料的公告,称经审慎考虑流动性状况,将不会为即将于2022年1月20日本金总额为1.88亿美元及1月23日到期本金总额为5亿美元的美元票据支付余下本金及最后一期利息;

此外,在30天宽限期届满后,其也将不会支付于2023年6月到期本金总额为2亿美元、2024年6月到期本金总额为2亿美元的美元票据项下的最新一期利息。

更关键的是,中国奥园同时提示,其所有其他境外金融负债项下将发生(或已发生)违约事件,也就是说后续更多的交叉违约可能接踵而至,而公司无力偿还。

这件事最为特殊的在于,中国奥园不仅未曾提前就即将于本周到期的美元票据发起任何要约收购,且在到期日尚未来临之前就先公告违约,这样的态度和做法显然也与其他房企有别。

在官宣违约之后,中国奥园即将进入债务重组阶段。

需要留意的是,中国奥园并未在公告中披露重大进展是为何事。从公告中,尚未看到中国奥园在自救方面有任何正向的反馈。

早有端倪

2021年10月26日,在深圳举办的第十一届中国价值地产年会上,中国奥园凭借稳健经营、高效发展,在年会上公布的“2021中国地产上市公司品牌价值榜TOP100”榜单中位列17名,跻身20强。

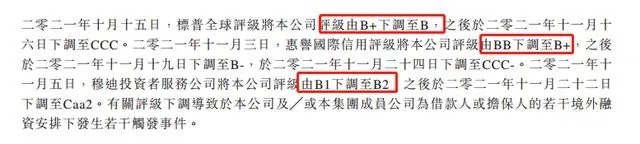

具有讽刺意味的是,当年10月份多家评级公司对于中国奥园的后市发展,以及未来债市兑付情况评价消极,并不看好。各大国际评级巨头就对中国奥园预警并下调评级,导致其不断上演“股债双杀”,进入11月评级下调更为密集,一个月内下调了五次。

11月初,国际评级机构惠誉认为中国奥园的财务灵活性会不断下降,宣布将中国奥园的长期外币发行人违约评级从“BB”下调至“B+”,展望“负面”。将中国奥园的高级无抵押评级及其未偿付美元高级无抵押票据的评级从“BB-”下调至“B+”,回收率评级为“RR4”。

11月16日,标普将中国奥园集团的长期发行人信用评级从“B”下调至“CCC”,并将该公司未偿高级无抵押票据的长期发行评级从“B-”下调至“CCC-”。

11月17日,“19奥园02”下跌34.38%,盘中更是两次触发临时停牌。18日“19奥园02”继续下跌并再次触发临时停牌,跌幅一度达到27.07%。两天内该债券跌幅超过了50%。

12月2日,中国奥园公告,评级下调导致若干境外融资触发违约条款。本金总额为约6.512亿美元(约合人民币42亿元)的融资因评级下调而要求偿还。

中国奥园在境外存续的美元债有10只,存续规模约29亿美元,正常是在未来数年陆续到期,如果因交叉违约集中到期,无疑偿还压力巨大。

现金枯竭

在经营层面,中国奥园早就受到流动性紧张的影响。截至2021年12月31日,中国奥园未经审核物业合同销售金额约人民币1210.3 亿元,同比下跌约9.0%。

流动负债来看,奥园在银行及其他借款407亿元,优先票据及债券109.96亿元;非流动负债方面,银行及其他借款394.78亿元,优先票据及债券201亿元。加上长短期的租赁负债约8亿元,有息负债合计达到1121亿元。

推荐阅读

- 餐边柜要做成什么样子才实用又好看看看这几款餐边柜设计

- 床头柜|95后姑娘的“穷装”卧室火了,环保又精致,软装的力量真强大

- 卫生间|129平现代美式三居室,打造出一个舒适又温馨的美式家

- 棚户区改造|开盘预告|合肥又有6盘要加推,均价1.39-2.54万/㎡全都有

- 薄荷蓝|走进她家,才知什么叫美观与实用并存,全屋温暖又清爽,太舒服了

- 木纹板|装修案例欣赏:小北欧风格的居家设计,简洁的同时又不失温馨感!

- 马桶|把洗手台埋到墙里,卫生间一下变大了很多,美观又实用,好处多多

- 华润|又有3笔收费明确取消了,事关住房贷款,有人一次能省1.4万?

- 密封夹|我家厨房10个超级可爱的小东西,好看又好用,做饭心情都会变好!

- 购房置业|央行“双降”,楼市迎来利好!专家又开始鼓动买房了