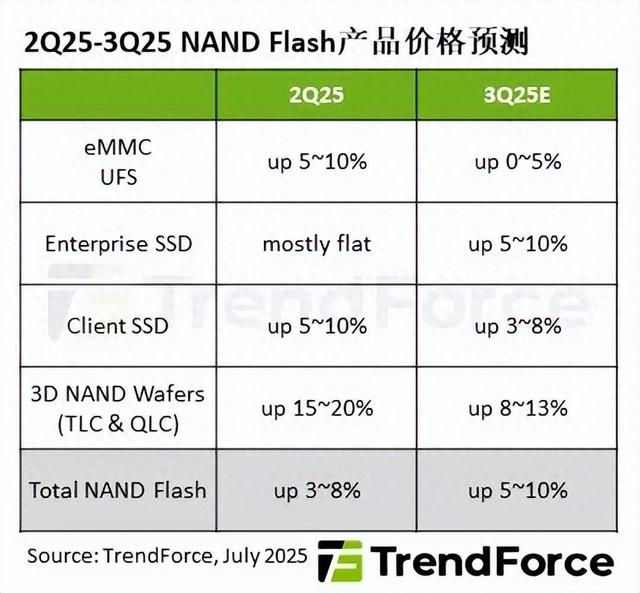

【预估第三季NAND Flash平均合约价将季增5%至10%】

根据TrendForce集邦咨询最新调查 , NAND Flash市场历经2025年上半年的减产与库存去化 , 供需失衡情况已明显改善 。 随着原厂转移产能至高毛利产品 , 市场流通供给量缩减 。 需求面则有企业加码AI投资 , 以及NVIDIA(英伟达)新一代Blackwell芯片大量出货支撑 。 展望第三季NAND Flash价格走势 , 预估平均合约价将季增5%至10% , 但eMMC、UFS产品因智能手机下半年展望不明 , 涨幅较低 。

Client SSD迎来库存回补 , Enterprise SSD供应赶不上订单成长

TrendForce集邦咨询表示 , Client SSD市场因OEM/ODM上半年去化库存情况优于预期 , 增强第三季回补动能 。 同时Windows 10停止支持、新一代CPU推出引发的换机潮 , 以及中国DeepSeek一体机热潮 , 皆带动Client SSD需求 。 此外 , 部分原厂积极推动大容量QLC产品 , 带动出货规模 。 综合以上因素 , 预估第三季Client SSD合约价将季增3%至8% 。

今年NVIDIA Blackwell平台出货量逐季升高 , 且北美地区通用型Server需求正在扩大 , 中国一线客户的强劲订单动能可望延续至下半年 , 将激励第三季Enterprise SSD需求持续成长 。 然而 , 因订单增长过快 , 部分供应链厂商交货未能跟上 , 加上原厂于年初下修产能 , 第三季Enterprise SSD合约价将上涨5%至10% 。

eMMC、UFS需求平淡 , Wafer供给面临限制

Mobile产品部分 , 尽管中国的消费性电子补贴政策延续至下半年 , 但多数民众的购买需求已被满足 , 预计第三季eMMC需求平淡 。 供给情况相对其他产品较充足 , 因为原厂缩减低端产品产能、上调Wafer价格 , 导致模组厂成本提高、降低出货动能致使库存上升 , 价格上涨空间受限 , 因此预估第三季eMMC合约价季增0%至5% 。

UFS因智能手机需求前景不明 , 加之车用的市场规模则仍在发展 , 第三季呈现“旺季不旺”的趋势 。 由于NAND Flash供应链的产能配置以利润为导向 , UFS供给受限制 , 预期第三季合约价为季增0%至5% 。

TrendForce集邦咨询指出 , 今年第二季因原厂优先释放产能至终端应用 , 模组厂出货空间受挤压、Wafer库存增加 。 考虑终端市场对消费电子用NAND Flash产品需求转弱 , 部分模组厂第三季Wafer备货趋于保守 。 供给端则有整体NAND Flash产出下降及原厂着重高毛利产品、减少Wafer供应等因素 , 预估第三季Wafer价格将季增8%至13% 。

推荐阅读

- 虽获得长江存储专利,但太难了,三星暂缓430层NAND芯片研发

- Kioxia的NAND战略,将如何演变?

- 中韩科技争霸战延伸到430层NAND闪存

- 存储市场6月迎来复苏

- 韩媒:中国长江存储成功量产全球最高294层NAND闪存!

- 中国逻辑芯片、NAND闪存,DRAM内存,全部突破美国封锁层

- 华为Mate 70系列销量火爆,业界预估销量将破千万

- 三星第十代3D NAND将突破400层,速度提升75%

- 第三季度智能手机出货量TOP10出炉:苹果五机称霸,华为吃力抗衡!

- 400层NAND:完成开发,准备量产