【大河报·大河财立方】(采访人员 陈玉静)随着年底到期,信托公司非标额度开始释放,助推集合信托规模出现较快增长。

近日,用益信托披露2021年12月集合信托产品发行成立情况。数据显示,12月集合信托产品发行规模继续上行,年末冲规模效应明显。发行市场,据公开资料不完全统计,截至2022年1月4日,12月集合信托发行规模1474.39亿元,环比增加15.91%。成立规模为1228.10亿元,环比增加30.59%。其中,非标产品增长显著,增长最为明显的是投向房地产、工商企业领域的信托资金。

用益金融信托研究院研究员喻智表示,12月集合信托的大幅增长,一方面是前期基数较低,另一方面是12月大量存续产品到期后非标额度有较快的释放,非标产品被限制但受投资者热捧。

12月集合信托产品发行规模继续上行。据公开资料不完全统计,截至2022年1月4日,12月共计发行集合信托产品2511款,环比减少3.09%,发行规模1474.39亿元,环比增加15.91%。

成立规模亦同步回升。截至2022年1月4日,12月共计成立集合信托产品3023款,与上月同时点相比增加12.20%,成立规模1228.10亿元,与上月同时点相比增加30.59%;与去年同期相比,12月集合信托产品的成立数量大幅增加50.23%,但规模大幅下滑37.34%。

非标产品的快速回升是成立发行市场回暖的重要原因。数据显示,12月融资类集合信托产品的成立规模继续上行。据公开资料不完全统计,12月融资类集合信托产品成立规模357.17亿元,环比增加31.09%;投资类产品成立规模835.97亿元,环比增加26.74%。

【 信托|年末非标额度加速释放 房地产信托快速回升】“12月有较多存续信托项目到期清算,非标产品的额度增加并加速投放市场,受到信托投资者的欢迎,非标产品的成立规模猛增。贷款类和股权投资类等产品成立规模增幅明显。作为非标融资类产品和投资类业务的典型代表,其成立规模有较大幅度的增长,是支撑12月集合信托市场热度的重要品种。”业内人士表示。

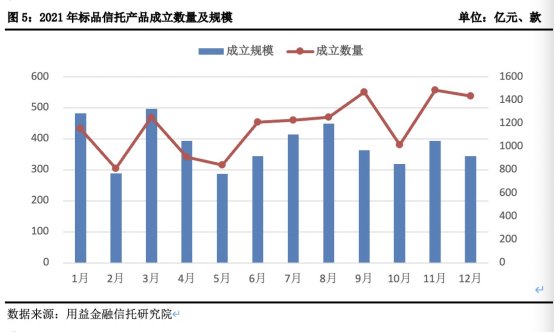

受非标产品募集影响,标品类信托成立规模相对下降。据公开资料不完全统计,12月标品信托成立数量1436款,与上月同时点相比减少3.49%,成立规模345.11亿元,与上月同时点相比减少12.48%。其中,固收类产品成立规模231.17亿元,环比减少12.45%;权益类产品成立规模64.45亿元,环比减少5.13%;混合类产品成立规模46.59亿元,环比减少24.03%。

从全年情形来看,12月标品信托产品的成立数量处于相对高位,在全年中处于第三位,但成立规模相对较小。

喻智表示,标品信托产品的资金募集情况信息披露相对较少,且存在多次开放募集的情形,难以反映出标品信托业务的全貌。整体看来,标品信托产品的成立情况依旧处于相对高位,并有进一步上行的空间。另外,因12月有较多非标类产品的额度释放,吸引部分投资者的资金,可能影响了标品产品的资金募集。

标品业务是信托公司转型发力的重点,从领域来看,固收策略产品依然是信托公司标品业务的重点。12月固收策略的标品信托产品的成立数量及规模均占据标品信托产品总量的六成以上。据公开资料不完全统计,12月固收策略产品成立899款,成立规模216.72亿元;股票策略产品成立174款,成立规模11.23亿元;组合基金策略产品成立128款,成立规模51.47亿元。

喻智表示,在考虑标品业务的信息披露不足的情况,投向债券的集合信托产品仍是构成信托公司标品业务的主体,同时组合基金策略(FOF/TOF类)、股票策略及复合策略等标品产品也占有一定的份额。这一产品结构部分反映出,信托行业当前的标品业务仍以现金管理和债券投资为基础,正逐步增强自身的主动管理能力,尝试配置权益类资产,探索“固收+”、TOF等适合信托行业实际情况的标品业务。

推荐阅读

- 104宗, 725亿!长沙土拍交出年末“答卷”|城就不凡③ | 长沙

- 历史建筑|这位日本太太,边带娃边收拾家务,每天都过得像年末大扫除,佩服

- 克而瑞:预计2022年土地市场热度会延续2021年末低位运行趋势|房产早报| 新闻记者

- 公租房|佛山楼市年末翘尾成交, 2022置业感觉心中没底?

- 富阳区|碧桂园年末销售失速,销售额远低于万科,还面临1.74万亿负债压顶

- 项目|十二月石家庄2新盘入市!年末13项目开盘推新|月报

- 世茂集团|世茂集团盘中大跌超16% 前一日中诚信托称“世茂系产品违约”

- 受托人|中诚信托公告“诚颐11号集合资金信托计划”违约 涉世茂系公司

- 二手房|令人心动的年末:你遇到的“骨折价”,背后有雷!

- 房产证|错过了年末,年初买房也不是不可以!