文章图片

文章图片

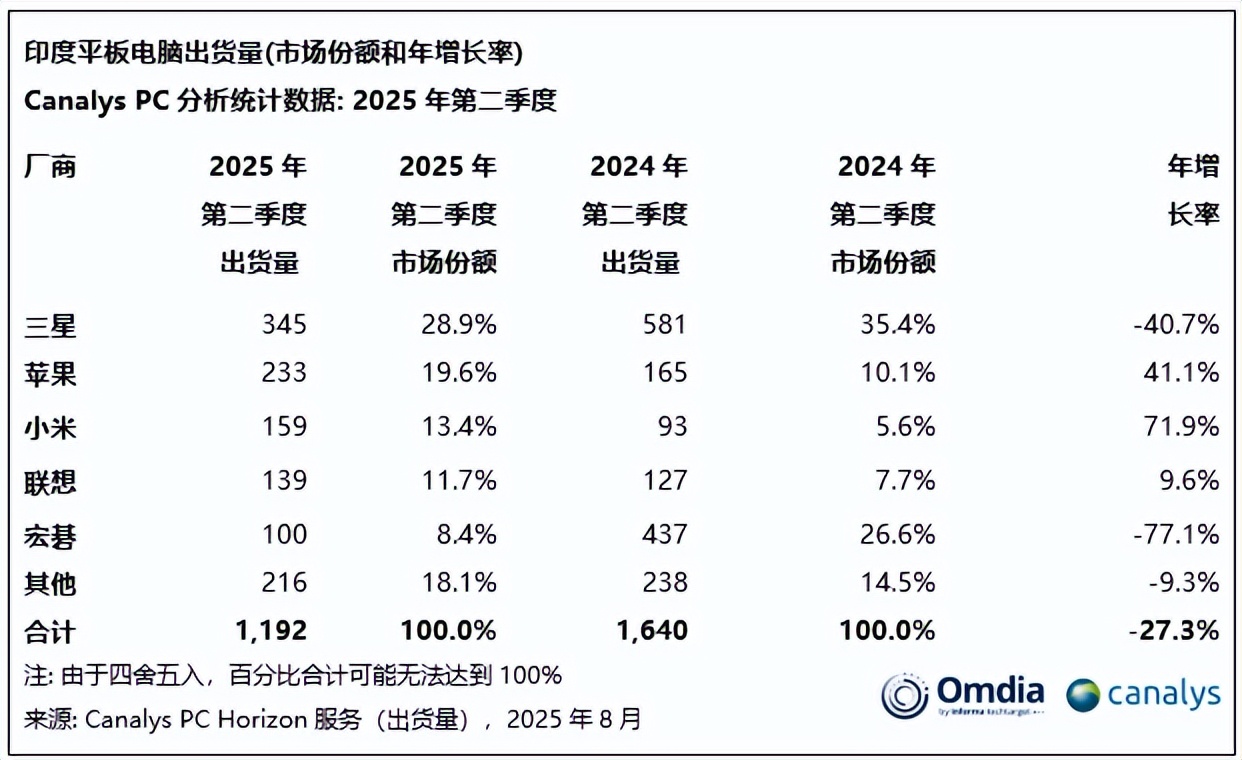

2025年第二季度 , 印度平板电脑市场迎来一场格局重塑 。 尽管整体出货量同比下滑27%至120万台 , 但消费端的逆势增长与厂商策略的分化 , 让这场“寒冬”中出现了鲜明的赢家与输家 。

这场洗牌背后 , 是市场结构的深刻转变——非消费市场采购退潮 , 消费市场崛起 。

非消费市场订单退潮 , 拖累传统巨头本季度印度平板市场下滑的主因 , 在于非消费市场采购需求的急剧萎缩 。 数据显示 , 商用出货量同比暴跌64% , 教育部门在2024年完成大规模采购后 , 2025年订单明显放缓 。 这直接冲击了长期依赖此类渠道的厂商 。

三星作为印度平板市场的长期领导者 , 其34.5万台的出货量虽仍居榜首 , 但同比下滑40.7% , 市场份额从去年同期的38.6%跌至28.9% 。

【小米首次超过联想!市场份额额13.4%,增幅71.9%,三星下滑40.7%】三星产品线中大量面向学校与官方机构的中低端型号 , 在招标取消后几乎失去支撑 。 同样受创的还有宏碁 , 出货量同比骤降77.1% , 份额仅剩8.4% , 基本退出主流竞争 。 可能提供了更大容量的选择 , 满足用户对存储空间日益增长的需求 , 无论是存储大量照片、视频 , 还是安装众多应用 , 都更游刃有余 。

联想虽在消费端实现12.6%的增长 , 但整体仅微增9.6% , 被商用需求拖累 , 最终以13.9万台、11.7%的份额被小米反超 , 退居第四 。

市场变化标志着一个转折点——过去靠“B端输血”的厂商 , 若不能及时转向消费市场 , 将面临增长停滞甚至倒退的风险 。

消费市场崛起 , 小米苹果逆势突围与非消费市场的冷清形成鲜明对比的 , 是消费市场的火热 。 本季度消费端平板出货量同比增长35% , 成为唯一增长引擎 。 驱动因素包括线上大促、居家娱乐需求上升 , 以及家长为孩子购置学习设备的持续热情 。

在这一赛道上 , 小米与苹果成为最大赢家 。

苹果凭借春季发布的新款iPad及针对学生的专属折扣 , 在高端市场持续吸金 , 出货量同比增长41.1% , 份额升至19.6% , 稳居第二 。 其成功印证了“品牌+生态+精准营销”在消费端的不可替代性 。

小米的爆发则更具颠覆性 。 15.9万台的出货量、71.9%的增幅、13.4%的市场份额——每一项数据都指向一个结论:性价比策略在印度消费市场依然奏效 。

小米通过Redmi Pad系列等中端产品 , 结合电商平台的限时折扣、分期免息等促销手段 , 成功撬动了价格敏感型用户 。 尤其是在二三线城市 , 其“够用、耐用、便宜”的产品定位 , 精准击中了家庭娱乐与在线学习的核心需求 。

结构性机会浮现:高端与教育成新增长点尽管整体市场下滑 , 但结构性机会正在浮现 。 当前入门级平板市场已趋于饱和 , 面临来自低价笔记本和大屏智能手机的双重挤压 。 反而是两个细分领域保持增长:一是高端市?。 ㄒ云还恚?, 二是教育场景专用设备(如小米) 。

小米正是抓住了“教育+娱乐”的交叉需求 , 成功打入家庭场景 。 这种“硬件+场景+服务”的打法 , 比单纯拼参数更具用户粘性 。

侃哥叨叨:市场在变 , 赢家靠的是顺势而为2025年第二季度的印度平板市场 , 是一面镜子 , 映照出不同厂商的应变能力 。

三星的下滑并非产品力不足 , 而是过度依赖单一渠道的代价;联想虽稳扎稳打 , 却因转身不够快而被反超;小米的跃升 , 则是精准洞察消费趋势、灵活运用渠道与定价策略的结果 。

随着非消费市场采购逐步恢复 , 市场或迎来反弹 , 但消费端的主导地位已不可逆转 。 厂商若想持续增长 , 必须从“卖设备”转向“卖场景” , 从“拼价格”升级为“拼体验” 。 小米的首次超越 , 不是偶然 , 而是市场选择的结果——谁更懂用户 , 谁就能在寒冬中率先回暖 。

推荐阅读

- 小米 17Pro系列外观公布:全新妙享背屏加持,多一面更精彩

- 小米17突然官宣:超大电池+副屏设计,全面对标iPhone17!

- 小米 17 登场:加量不加价

- 小米16首发!高通新旗舰命名确认骁龙8 Elite Gen 5

- 看完小米突然公布的新机,我决定先不买iPhone 17了

- 华为Mate80更新曝光,6000mAh首次确定,年度机皇要来了?

- 雷军摊牌不装了,小米16直接改名17,和iPhone正面硬刚!

- 不只是改名!小米17 Pro/Pro Max亮点曝光,真能打赢苹果吗

- 多项“黑科技”产品集体亮相 中国银联首次以独立展台参展服贸会

- 雷军发文力挺小米 17 系列: 产品跨代升级,全面对标 iPhone